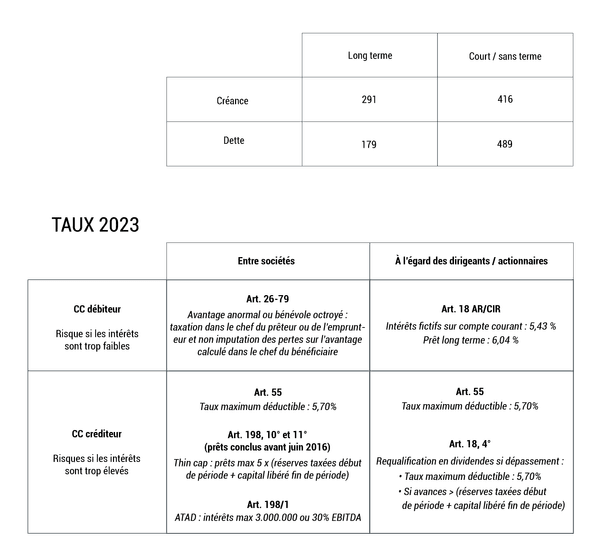

Les flux financiers entre sociétés liées ou entre sociétés et dirigeants/actionnaires peuvent prendre plusieurs formes et se voient appliquer des régimes fiscaux différents, certains venant limiter la déductibilité des intérêts convenus entre parties ou les déterminer fictivement, les requalifier etc.

Les créances des sociétés à l’égard de leurs dirigeants/actionnaires peuvent constituer des avantages de toute nature taxables dans le chef des personnes physiques si les intérêts convenus entre parties sont trop faibles (art. 36 CIR et 18 AR/CIR).

A) Le prêt long terme

Lorsqu’un dirigeant emprunte de l’argent sa société, avec une durée et un plan de remboursement effectif fixés à la conclusion de l’emprunt, il est nécessaire de fixer un taux d’intérêt minimal pour éviter que des intérêts soient fictivement calculés et taxés comme avantage de toute nature dans le chef de la personne physique qui en bénéficie.

La méthode de calcul a récemment été modifiée :

Taux annuel = (taux de chargement mensuel x 24 x durée de l’emprunt en mois) / (durée de l’emprunt en mois + 1)

Le taux oscillait donc autour de 2,7 % (en fonction de la durée de l’emprunt) pour les prêts conclus en 2022.

Taux annuel = (1 + taux de chargement mensuel )12 – 1

À partir des prêts conclus en 2023, la formule ne dépend plus de la durée de l’emprunt.

Le taux de chargement mensuel pour les contrats conclus en 2023 étant de 0,49 %, le taux d’intérêt annuel minimal pour les prêts long terme conclus en 2023 est donc de 6,04 %.

Ce taux de chargement mensuel est incompréhensible. Il était de 0,12 pour l’année 2022, il a donc quadruplé en un an ! Etant fixé par arrêté royal, on peut s’interroger sur la légalité d’une telle mesure. Aucune justification n’est donnée pour cette croissance sans précédent, et la fixation d’un tel taux s’éloigne totalement d’un taux normal d’emprunt bancaire. Souvenons-nous néanmoins que la jurisprudence (voy. Arrêts de la Cour d’appel d’Anvers du 28 mai 2019 et 4 février 2020) considère que ce taux ne s’impose pas si le contribuable peut prouver que l’avantage réel est moins élevé. Le taux réel appliqué pourrait donc s’éloigner de ces calculs si le contribuable peut se prévaloir des pièces justificatives pertinentes.

B) Le compte-courant débiteur

Lorsqu’il n’y a alors pas de terme convenu, la problématique des intérêts fictifs sur compte-courant s’appliquera si les intérêts sont trop faibles ou inexistants. Ils seront alors fictivement calculés et taxés dans le chef du dirigeant qui bénéficie de cet avantage.

Le taux de référence en deçà duquel l’administration fiscale compte un avantage taxable est de 5,43 % en 2023.

Le constat est sans appel : en 2023 le recours au prêt long terme nécessite de prévoir un taux d’intérêt supérieur au taux minimal à appliquer pour les comptes-courants sans terme.

Les dettes qu’une société contracte à l’égard de ses dirigeants peut présenter un risque fiscal si les taux d’intérêt convenus entre parties sont trop élevés.

A) La limite de déductibilité des intérêts

Les intérêts payés par une société doivent respecter un taux de marché ; au-delà ils ne sont plus déductibles (dans la mesure du dépassement) (art. 55 CIR).

Taux max déductible = taux d’intérêt pour les IFM (pour les prêts < 1.000.000 €, taux variable et durée < 1 an octroyé aux société non financières) du mois de novembre de l’année précédant celle à laquelle se rapportent les intérêts + 2,5 %

Pour l’année 2023, le taux d’intérêt maximum déductible est de 3,2 + 2,5 = 5,70 %.

Pour l’année 2024, le taux sera de 5,52 + 2,5 = 8,02 %. Il s’agit là d’un levier qui peut s’avérer intéressant, les intérêts taxés à 30% dans le chef de la personne physique sont déductibles, mais attention à la limite ci-dessous.

B) La requalification des intérêts en dividendes

Si le créancier est actionnaire de la société, les intérêts produits par les avances consenties sont requalifiés en dividendes lorsqu’une des deux limites est franchie (art. 18, al. 1, 4° CIR) :

Dans ces situations, le risque de rejet de la charge à l’ISOC ne doit pas être négligé.

Ces intérêts requalifiés en dividendes pourraient en revanche bénéficier du taux réduit de précompte VVPRBis : le régime n’exclue pas expressément les dividendes qualifiés ainsi sur pied du 4° de l’article 18 CIR.

Quels sont les risques encourus par les sociétés liées qui comptabilisent trop ou trop peu d’intérêts sur leurs prêts ?

A) Si les intérêts sont trop élevés

La limite de l’art. 55 CIR s’applique. Au-delà de 5,70% (en 2023) les intérêts ne sont plus déductibles.

La règle de Thin Cap : pour les prêts conclus avant le 17 juin 2016 : les intérêts ne sont pas déductibles si les prêts dépassent 5 x (réserves taxées en début de période + capital libéré en fin de période)

La limitation ATAD : les intérêts sont rejetés en cas de dépassement du plus élevé des deux seuils (3 millions ou 30% EBITDA imposable).

B) Si les intérêts sont trop faibles

Les intérêts trop faibles posent la question des avantages anormaux et bénévoles reçus ou octroyés. Il y a un double risque dans le chef de la société qui octroie l’avantage (le prêteur) et dans le chef de la société qui bénéficie de l’avantage (l’emprunteur).

Le prêteur peut voir les intérêts (trop bas) majorés pour être intégrés à sa base imposable (art. 26 CIR), sauf si l’avantage est pris en compte dans la base imposable du bénéficiaire. Dans ce cas, c’est le bénéficiaire (emprunteur) qui est taxé sur la partie sous-évaluée des intérêts, sans que cette majoration de base imposable ne puisse faire l’objet de compensation avec les pertes ou RDT (art. 79 et 206).

Cette problématique est trop souvent balayée entre deux sociétés belges alors qu’elle peut avoir un impact non négligeable, en particulier lorsque la société emprunteuse n’a pas de base imposable. Une des principales difficultés réside dans la qualification de l’avantage « anormal » ou « bénévole ». Le taux minimal à prendre en compte n’est d’ailleurs pas légalement fixé. Il convient donc d’analyser au cas d’espèce en se ménageant les justificatifs nécessaires en cas de contrôle.

Un prêt long terme et un compte courant n’ont pas le même impact fiscal et peuvent justifier des taux d’intérêts différents, il est donc important de les comptabiliser correctement pour refléter l’image fidèle du patrimoine.